Parlament przyjął projekt ustawy o Pracowniczych Planach Kapitałowych. PPK są powszechnym, dobrowolnym i prywatnym systemem długoterminowego oszczędzania dla pracowników, tworzonym i współfinansowanym przez pracodawców i Państwo.

Zatwierdzenie ustawy przez Sejm poprzedzono wielomiesięcznymi, szerokimi konsultacjami społecznymi. Pozytywnie zaopiniowali ją również partnerzy społeczni: reprezentatywne związki zawodowe i organizacje pracodawców zasiadające w Radzie Dialogu Społecznego. 66 proc. badanych pracowników dobrze ocenia Pracownicze Plany Kapitałowe (PPK) – wynika z badań CBM Indicator przeprowadzonych dla Polskiej Izby Ubezpieczeń (PIU).

Dlaczego wdrożenie programu Pracowniczych Planów Kapitałowych jest tak ważne dla Polaków i silnej gospodarki? Argumentów za tą reformą jest bardzo dużo. Nieprzypadkowo większość krajów wysoko rozwiniętych posiada analogiczne pracownicze programy emerytalne.

Najważniejsze korzyści programu PPK:

-

-

- PPK to większe bezpieczeństwo finansowe Polaków.

Publiczny system emerytalny gwarantuje pracującym emeryturę, jednak starzenie się społeczeństwa spowoduje, że świadczenia te nie będą wysokie. Problem niskich emerytur dotyczy zwłaszcza młodego pokolenia, szczególnie osób, które mają obecnie poniżej 40 lat i nie zgromadziły tzw. kapitału początkowego w ZUS. Program PPK stanowi uzupełnienie emerytury – zgromadzony kapitał na pracowniczym koncie PPK sprawi, że przyszli emeryci będą zamożniejsi. Przełoży się to na wyższy standard życia Polaków na starość.

- PPK to większe bezpieczeństwo finansowe Polaków.

- Gromadzenie oszczędności w PPK jest dobrowolne i bardzo opłacalne.

Jeżeli sami oszczędzamy, to mamy tyle, ile odłożyliśmy z naszego wynagrodzenia. Znacznie korzystniej jest w PPK. W uproszczeniu:- do każdej złotówki odłożonej przez pracownika,

- drugą co miesiąc dokłada pracodawca,

- a Państwo dodaje dopłatę roczną.

W ten sposób pracownik odkładający kapitał na swoim koncie PPK gromadzi dwukrotnie wyższą kwotę, która następnie jest profesjonalnie inwestowana. Z udziału w PPK pracownik może zrezygnować zarówno na etapie tworzenia programu w miejscu pracy, jak i w każdym dowolnym momencie w przyszłości – konto pracownika w PPK jest w pełni prywatne, a zgromadzone środki podlegają dziedziczeniu.

- PPK to sposób na efektywne zarządzanie finansami.

Badania społeczne pokazują, że blisko 80% Polaków chciałoby mieć oszczędności, ale tylko kilkanaście procent oszczędza długoterminowo. Oczywiście w wielu rodzinach są zbyt niskie wynagrodzenia, aby mogły oszczędzać. Obecnie jednak pensje rosną w szybkim tempie, a badania GUS wskazują, że ponad 80% polskich gospodarstw domowych posiada co miesiąc rosnące nadwyżki finansowe. Niestety Polacy nawet jeśli oszczędzają, to robią to krótkoterminowo i mniej efektywnie niż obywatele w krajach wyżej rozwiniętych. Świadczy o tym zbyt duży udział depozytów bieżących (nisko- lub nieoprocentowanych) w bankach, zbyt mało zaś środków jest inwestowanych. Udział w programie PPK jest bardzo prosty i nie wymaga praktycznie żadnych dodatkowych działań, a jednocześnie umożliwia efektywne zarządzanie swoimi domowymi finansami poprzez tworzenie długoterminowych i aktywnie inwestowanych oszczędności – każdy pracownik może stać się inwestorem na rynku polskim i rynkach międzynarodowych za pośrednictwem wyspecjalizowanych i pobierających niskie opłaty funduszy. - PPK to program solidarności i odpowiedzialności społecznej pracodawców oraz podniesienie standardu polskiego rynku pracy.

Każdy pracodawca będzie zobowiązany stworzyć PPK dla swoich pracowników i wpłacać co najmniej 1,5% wynagrodzenia brutto na konto każdego z nich w PPK. Obowiązki administracyjne pracodawców związane z tworzeniem PPK zostały możliwie uproszczone, a przy rosnących w tempie 7% rocznie wynagrodzeniach wpłata 1,5% nie powinna przełożyć się – według obliczeń Narodowego Banku Polskiego – na spadek rentowności sektora przedsiębiorstw. Zaangażowanie pracodawców w program PPK powinno być bardzo docenione jako ich wkład w długoterminowe bezpieczeństwo finansowe pracowników, a podniesienie standardów rynku pracy zwiększy atrakcyjność aktywności zawodowej i podniesie motywację pracowników – co będzie z korzyścią dla pracodawców. W krajach wysoko rozwiniętych standardem rynku pracy jest otrzymywanie wynagrodzenia od pracodawcy oraz możliwość uczestnictwa w kapitałowym programie emerytalnym. - PPK to długoterminowe zwiększenie potencjału rozwoju i stabilności polskiej gospodarki z korzyścią dla wzrostu wynagrodzeń i zysków przedsiębiorstw.

Polska gospodarka dynamicznie się rozwija, ale zadłużenie zagraniczne jest bardzo wysokie. Po okresie PRL brakuje lokalnego kapitału, a poziom majątku i stopy oszczędności polskich gospodarstw domowych jest jednym z najniższych wśród krajów Unii Europejskiej. Mały zasób kapitału to niskie inwestycje i zagrożenie dla potencjału rozwoju gospodarczego Polski, w tym utrzymania tempa wzrostu wynagrodzeń i konkurencyjności polskich przedsiębiorstw. Program PPK może zmienić szereg negatywnych trendów. Kilkanaście miliardów oszczędności gromadzonych co roku w ramach PPK powinno dać nowy impuls rozwojowy, stworzyć silny lokalny rynek kapitałowy, zmniejszyć zadłużenie zagraniczne, podnieść poziom majątku Polaków, przyspieszyć inwestycje i wzrost gospodarczy – wszystko to wiąże się z korzyścią i dla pracowników, i pracodawców.

-

Podczas prac nad projektem ustawy o Pracowniczych Planach Kapitałowych przeanalizowano podobne systemy długoterminowego oszczędzania działające w innych państwach. Wybrano najlepsze praktyki, najbardziej efektywne mechanizmy i dostosowano je do polskich realiów. W wielu rozwiniętych krajach, gdzie działają podobne systemy – od Niemiec, Wielkiej Brytanii, krajów skandynawskich, po Stany Zjednoczone, Kanadę i Nową Zelandię – to na pracodawcy spoczywa ustawowy obowiązek stworzenia systemu dodatkowego oszczędzania dla swoich pracowników. Podobnie będzie w Polsce.

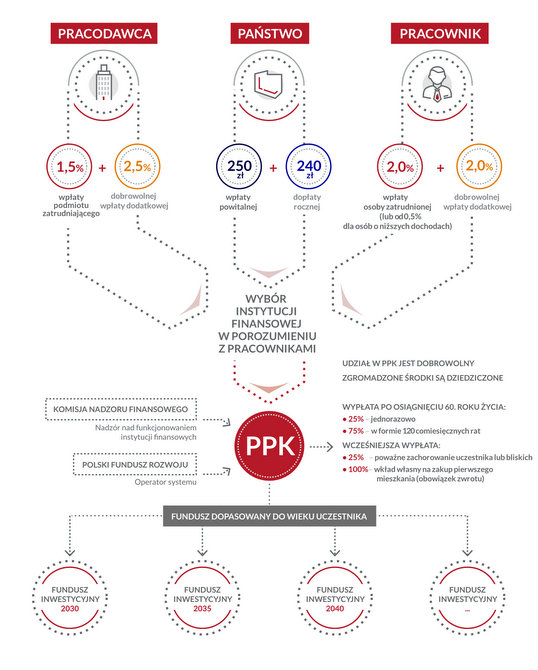

Wpłaty na konto PPK będą pochodzić z trzech źródeł: od pracodawcy, pracownika i Państwa. W przypadku pracownika i pracodawcy wysokość wpłat będzie naliczana procentowo od wysokości wynagrodzenia brutto. Wpłaty ze strony Państwa to określone kwoty niezależne od wysokości dochodów pracownika. Każdy, kto zdecyduje się oszczędzać w PPK, otrzyma jednorazowo 250 zł wpłaty powitalnej. Następnie co roku, po spełnieniu określonych warunków, Fundusz Pracy będzie zasilać konto pracownika kwotą 240 zł.

Pracodawca zatrudniający co najmniej jedną osobę, za którą odprowadzane są składki emerytalne i rentowe do ZUS, dokona wyboru instytucji finansowej zarządzającej PPK pracownika oraz otworzy za jej pośrednictwem dla niego imienny rachunek, na którym będą gromadzone jego oszczędności – prywatne konto PPK. Do PPK będzie obowiązywać tzw. automatyczny zapis osób zatrudnionych w wieku do 55 lat (powyżej tego wieku pracownik samodzielnie składa wniosek o przystąpienie do programu). Pracownik będzie miał możliwość odstąpienia od udziału w PPK, podpisując specjalne oświadczenie o rezygnacji z dokonywania wpłat do PPK oraz związanych z tym korzyści, takich jak wpłaty pracodawcy czy dopłaty ze strony Państwa.

PPK to system kapitałowy, który nie jest częścią systemu emerytalnego, dlatego oszczędności na koncie pracownika są prywatne, mogą być w każdej chwili wypłacone oraz są dziedziczone. Osoba oszczędzająca w ramach PPK będzie mogła swobodnie korzystać ze zgromadzonych środków na swoim rachunku po osiągnięciu 60 roku życia – bez względu na status aktywności zawodowej. Po ukończeniu 60 lat uczestnik PPK będzie mógł sam zdecydować, jak zamierza skorzystać ze zgromadzonych środków:

- Pracownik może dalej odkładać środki w PPK.

- Pracownik może jednorazowo wypłacić 100% środków zgromadzonych w PPK, ale w takim przypadku pobrany zostanie należny podatek od zysków kapitałowych.

- Pracownik może wypłacić część zgromadzonego kapitału (nie więcej niż 25%), a resztę wypłacać przez okres co najmniej 10 lat – w takim wariancie zgromadzony kapitał jest zwolniony od podatku od zysków kapitałowych. Ma to zachęcić pracowników do rozłożenia zgormadzonych środków na dłuższy okres przebywania na emeryturze.

W wyjątkowych sytuacjach zgromadzone fundusze będzie można wypłacić wcześniej: część środków – w sytuacji poważnej choroby uczestnika lub jego najbliższych, całość – by pokryć wkład własny przy zaciągnięciu kredytu na zakup mieszkania.

Zgodnie z ustawą Polski Fundusz Rozwoju S.A. będzie organizował wdrożenie programu PPK, w tym stworzy system ewidencji i rozliczeń oraz będzie swoistym centrum informacji o funkcjonowaniu Pracowniczych Planów Kapitałowych. PFR będzie odpowiedzialny za prowadzenie ewidencji uczestników PPK, rejestru instytucji finansowych dopuszczonych do oferowania PPK oraz stworzy dla pracodawców i pracowników dedykowany portal internetowy. Będzie to przyjazne użytkownikowi miejsce, gdzie będą przedstawione w przystępny sposób wszystkie niezbędne informacje o PPK. Na portalu pracodawcy znajdą informacje o sposobie tworzenia PPK, standardzie dokumentacji oraz instytucjach finansowych dopuszczonych do oferowania PPK. Portal informacyjny będzie prezentował także wyniki finansowe instytucji obsługujących PPK, dane o tym, ilu klientów obsługują, jakie zyski uzyskują dla swoich klientów oraz jakie opłaty pobierają.

Z kolei PFR Towarzystwo Funduszy Inwestycyjnych S.A. (spółka zależna od PFR S.A.), zgodnie z rządowym projektem ustawy, będzie pełnić funkcję instytucji wyznaczonej. PFR TFI będzie gwarantował pracodawcom i pracownikom dostęp do oferty PPK, ponieważ podmiot ten nie będzie mógł odmówić utworzenia PPK dla danego pracodawcy. Oznacza to, że PFR TFI będzie gotowe zawrzeć umowę o zarządzanie PPK z każdym pracodawcą, który nie dokona wyboru instytucji finansowej. PFR TFI jako instytucja wyznaczona będzie miało również szczególne zadanie, istotne dla procesu zarządzania PPK: w przypadku gdy wybrana przez pracodawcę instytucja finansowa nie będzie mogła kontynuować swoich zobowiązań, PFR TFI będzie mogło przejąć od niej prowadzenie PPK. Ta rola PFR TFI zwiększy bezpieczeństwo Pracowniczych Planów Kapitałowych.